Conocer datos recientes del mercado plant based es importante para entender su evolución y su potencial tanto en Europa como en España, y también para poder adelantarse a su demanda.

El mercado plant based en Europa

Los alimentos plant-based representan en Europa un mercado de 5,8 mil millones de euros.

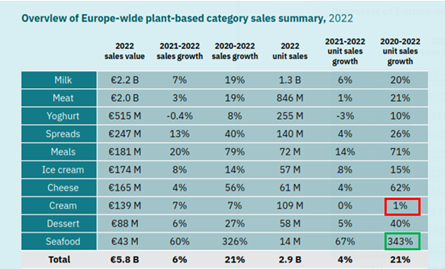

Los datos de ventas al por menor de Nielsen IQ[1] muestran que las ventas de alimentos plant-based han crecido un 6% en 2022 -y un 21% desde 2020- hasta alcanzar los 5.800 millones de euros (GFI, 2023). Más datos interesantes:

- 5,8 mil millones de euros: es el valor del mercado minorista de alimentos plant-based en 2022, frente a los 4,8 mil millones de euros en 2020.

- + 6%: crecimiento de las ventas de alimentos plant-based entre 2021 y 2022

- + 4%: crecimiento de las ventas por unidad de alimentos plant-based entre 2021 y 2022

- 21%: crecimiento de las ventas en euros y las ventas por unidad de alimentos de origen vegetal entre 2020 y 2022

- Las ventas de carne plant-based crecieron un 21% en la UE (frente a una disminución del 8% para la carne convencional)

El comportamiento de las ventas de la categoría en 2022 estuvo influenciado por el entorno macroeconómico, caracterizado por la guerra en Ucrania, las tensiones comerciales mundiales y la inflación. Aunque hubo una desaceleración en el crecimiento del mercado minorista, tanto las ventas por unidad como las ventas en euros siguieron creciendo, lo que refleja la fuerte demanda de los consumidores por estos productos.

En cuanto a las categorías, cabe destacar que las bebidas sustitutivas de la leche son las que más venden, seguidas de las carnes. Sin embargo, el sector que está experimentando una mayor subida es de los sustitutivos de productos del mar.

El caso de España

Los alimentos de origen vegetal en España constituyen un mercado de 447,4 millones de euros2. Aquí van algunos datos más de interés:

- El mercado minorista de alimentos de origen vegetal español es el cuarto mercado más grande de Europa, y las ventas de estos siguen creciendo.

- Entre 2020 y 2022, las ventas en euros crecieron un 9 % hasta alcanzar los 447,4 millones de euros en 2022, sólo superado por Alemania (1.911 M€), Reino Unido (1.077 M€) e Italia (681 M€).

- A estos 447,4 M€ hay que sumarle las ventas de las alternativas vegetales a yogures y postres (omitido en la medición de GFI) que, según estimaciones de Alimarket, estaría en una horquilla de entre 80 y 90 M€.

- La “leche” de origen vegetal, que ha experimentado un crecimiento estable entre 2020 y 2022, es la categoría más desarrollada en España (ventas de 352,8 millones de euros en 2022).

- Las ventas en euros de carne de origen vegetal disminuyeron en 2022 (hasta los 84,7 millones de euros), a pesar de que esta categoría creció entre 2020 y 2022 un 25 %.

- Una de las categorías menos desarrolladas, pero que tiene el crecimiento más rápido, es el marisco de origen vegetal (1,7 millones de ventas en euros en 2022).

A pesar del actual contexto inflacionista, la oferta plant-based continúa presentando números positivos en nuestro país y un crecimiento superior al 30% en número de lanzamientos registrados.

Previsiones de futuro

Se espera que el mercado europeo de alimentos plant-based alcance los 14.908 millones de euros en 2029, con un crecimiento (CAGR) del 10,1% durante el periodo de previsión de 2022 a 2029 (Business wire, 2022). Entre los impulsores de este segmento destacan el aumento de la popularidad de dietas flexitarianas y veganas, las inversiones en empresas desarrolladoras de productos plant-based y la innovación en tecnologías alimentarias.

Para 2035, suponiendo que las proteínas alternativas alcancen la plena paridad de sabor, textura y precio con las proteínas animales convencionales, se prevé que el 11% de toda la carne, el marisco, los huevos y los lácteos que se consuman en el mundo estarán elaborados con proteínas alternativas. Con el impulso de los reguladores y los cambios tecnológicos, esa cifra podría alcanzar el 22%. (Blue Horizon & BCG. 2022).

—

[1] Estudio Nielsen IQ en 13 países europeos: Alemania, Reino Unido, Italia, España, Francia, Países Bajos, Suecia, Bélgica, Polonia, Dinamarca, Austria, Portugal y Rumanía.

[2] Good Food Institute Europe, con datos de Nielsen IQ